Sau rất nhiều biến cố xảy ra với thị trường tài chính nửa đầu năm khiến nhà đầu tư chóng mặt, đâu là những biến số đang chờ đợi nhà đầu tư nửa cuối năm? Liệu những biến số này có khả năng dẫn tới đảo chiều chính sách, hay thời điểm sóng gió nhất đã qua?

|

Không có khả năng đảo chiều chính sách tiền tệ

Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa, chuyên gia kinh tế cho rằng, yếu tố quan trọng mà nhà đầu tư cần quan sát là diễn biến lãi suất. Lãi suất là giá của vốn, vừa phản ánh mức độ lạm phát, vừa phản ánh khả năng hấp thụ vốn của nền kinh tế (quan hệ cung – cầu tín dụng), vừa phản ánh biến động của tỷ giá hối đoái. Dự báo biến động lãi suất cũng cho phép nhà đầu tư dự báo về biến động của nền kinh tế. Lãi suất cũng là chỉ số quan trọng nhất tác động đến thị trường chứng khoán, bất động sản, trái phiếu…

Từ đầu tháng 5/2024 đến nay, đã có hơn 20 ngân hàng thương mại cổ phần tăng lãi suất huy động, có ngân hàng tăng lãi suất 4 lần trong vòng 2 tháng qua. Trước đó, trong 3 tháng đầu năm, nhiều ngân hàng vẫn đua nhau hạ lãi suất huy động. Lãi suất đảo chiều nhanh khiến nhiều nhà đầu tư lo ngại về khả năng chính sách tiền tệ nới lỏng sẽ xoay chiều.

Theo TS. Lê Xuân Nghĩa, nguyên nhân khiến lãi suất tăng đến từ 3 yếu tố: lạm phát, tỷ giá, giá vàng. Tuy nhiên, mức tăng lãi suất huy động 2 tháng qua chỉ ở mức độ vừa phải, tạo cảm giác cho người gửi tiết kiệm đỡ thiệt thòi, không hàm ý đảo chiều chính sách tiền tệ. “Nền kinh tế Việt Nam vẫn phục hồi chậm. Vì vậy, giữ mặt bằng lãi suất thấp và ổn định để phục hồi nền kinh tế là rất quan trọng”, TS. Lê Xuân Nghĩa khẳng định.

Trong công văn gửi các tổ chức tín dụng tuần qua, Ngân hàng Nhà nước (NHNN) tiếp tục yêu cầu các ngân hàng duy trì mặt bằng lãi suất huy động ổn định, hợp lý, phấn đấu giảm 1-2%/năm lãi suất cho vay, nhất là cho các động lực tăng trưởng truyền thống, các ngành mới nổi, chuyển đổi xanh, nhà ở xã hội…

TS. Đinh Thế Hiển, Viện trưởng Viện Nghiên cứu tin học và kinh tế ứng dụng cho rằng, thông thường, lãi suất tăng có thể do 2 nguyên nhân chính: lạm phát tăng, nền kinh tế cần tiền. “Tôi cho rằng, lãi suất tăng hiện nay do nền kinh tế cần tiền, chứ không phải do áp lực lạm phát. Thời gian qua, lãi suất đã giảm sâu, nên nếu có tăng lên 0,5-1%, thì cũng không đáng lo. Lãi suất tăng cho thấy các ngân hàng cần tiền, doanh nghiệp cần vốn để sản xuất – kinh doanh”, ông Hiển nhận định.

Trong báo cáo vừa công bố, Visratings cho rằng, năm nay, NHNN tiếp tục ưu tiên cân bằng giữa hỗ trợ tăng trưởng kinh tế và rủi ro như lạm phát và tỷ giá. Mặt bằng lãi suất vẫn được duy trì ở mức thấp trong cả năm 2024.

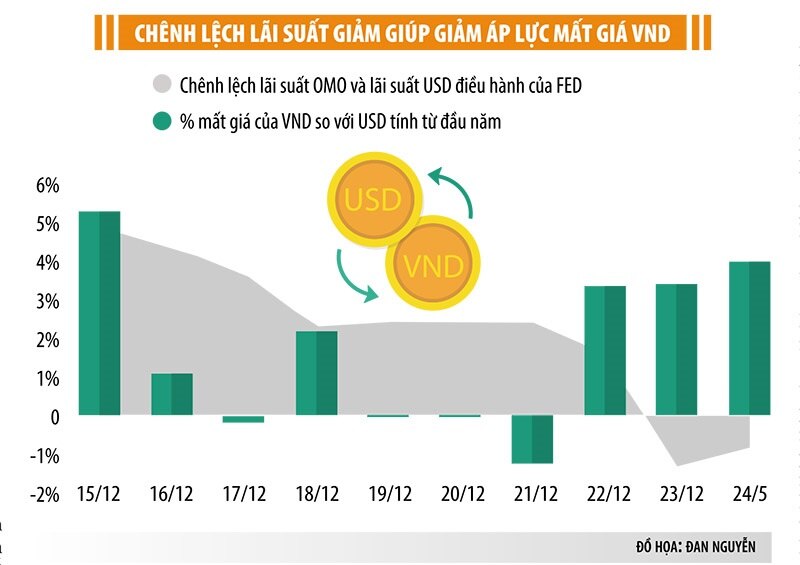

Hiện tỷ giá là “mối nguy” lớn nhất với lãi suất, đặc biệt là khi Cục Dự trữ Liên bang Mỹ (Fed) liên tục trì hoãn hạ lãi suất. Tuy vậy, với các động thái gần đây của NHNN (tăng lãi suất trên thị trường mở, bán ngoại tệ ra thị trường…), tỷ giá đã bớt căng thẳng. Chênh lệch giữa lãi suất VND và lãi suất USD được thu hẹp dần đã làm giảm bớt áp lực cho tỷ giá.

Ngoài ra, TS. Lê Xuân Nghĩa cho rằng, dù lạm phát tại Mỹ vẫn còn cao, song nền kinh tế Mỹ đang có dấu hiệu tăng trưởng chậm lại, khiến Fed có thể phải cắt giảm lãi suất cuối năm nay. Điều này sẽ góp phần khiến tỷ giá dịu lại.

Phát biểu trước nghị trường Quốc hội mới đây, Thống đốc NHNN Nguyễn Thị Hồng cho rằng, thời gian qua, tỷ giá chịu nhiều áp lực tăng. Tuy vậy, khả năng Fed có thể điều chỉnh giảm lãi suất vào cuối năm, nên nhiều dự báo cho thấy, tỷ giá vào cuối năm sẽ được hạ nhiệt. Ngoài ra, nguồn ngoại tệ cung ứng vừa qua chủ yếu là để đáp ứng cho nhu cầu nhập khẩu, cho sản xuất trong nước, thì chắc chắn trong thời gian tới, xuất khẩu sẽ hỗ trợ cho cung, cầu ngoại tệ. Đặc biệt, doanh nghiệp cũng tăng cường mua kỳ hạn, có nghĩa là trong giai đoạn tương lai có thể giảm nhu cầu ngoại tệ.

Lạm phát, tín dụng là hai thách thức lớn nhất

Theo đánh giá của các chuyên gia, thách thức lớn nhất mà nền kinh đang phải đối mặt là lạm phát có xu hướng tăng lên và sức hấp thụ vốn của nền kinh tế vẫn yếu (tín dụng tăng chậm).

Chỉ số Giá tiêu dùng (CPI) tháng 5/2024 tăng 4,44% so với cùng kỳ năm trước, bình quân 5 tháng đầu năm 2024 tăng 4,03% so với cùng kỳ năm trước.

– Ông Nguyễn Đức Hùng Linh, người sáng lập, kiêm Giám đốc tư vấn Think Future Consultancy

Năm 2024, cả chính sách tiền tệ lẫn tài khóa đã được nới lỏng tối đa. Lãi suất đã giảm xuống mức thấp nhất 20 năm, còn chính sách tài khóa cũng đã “nới” hết mức về xây dựng cơ bản. Dù vậy, chúng ta vẫn không thể “kích” được tăng trưởng, do thị trường xuất khẩu bị co hẹp, thu nhập của người lao động giảm, dẫn tới cầu tiêu dùng giảm.

Chính vì vậy, muốn kích thích tăng trưởng nền kinh tế, ngoài chính sách kích cầu chính sách tài khóa, tiền tệ thời gian qua, cần phải chú ý tới chính sách kích cung, cụ thể là chính sách hỗ trợ doanh nghiệp. Doanh nghiệp là “linh hồn” của nền kinh tế, do đó, Việt Nam cần các chính sách giúp doanh nghiệp Việt Nam chiến thắng trên sân nhà, chiếm được thị phần, để tích lũy đủ tiềm lực phát triển mạnh ra nước ngoài.

Theo Đại biểu Quốc hội Hà Sỹ Đồng, lạm phát đang trở thành rủi ro rất đáng quan ngại. Các yếu tố chính khiến CPI tăng thời gian qua là áp lực từ giá hàng hóa thế giới tăng mạnh, kéo theo giá xăng dầu trong nước, chi phí giao thông, vé máy bay, giá thuê nhà, các chi phí khác cũng tăng theo. Tỷ giá, vàng biến động mạnh cũng tạo tâm lý tăng giá hàng hóa.

Ngoài ra, yếu tố tiền tệ gây ra rủi ro lạm phát, bởi Việt Nam có một thời gian khá dài theo đuổi chính sách tài khóa mở rộng và chính sách tiền tệ nới lỏng, nhằm hỗ trợ hồi phục và phát triển kinh tế. “Đề nghị, bên cạnh ưu tiên thúc đẩy tăng trưởng, thì kiểm soát lạm phát cần được đặc biệt coi trọng trong thời gian tới”, đại biểu Hà Sỹ Đồng khuyến nghị.

Phát biểu tại phiên họp Chính phủ thường kỳ tháng 5 mới đây, Bộ trưởng Bộ Kế hoạch và Đầu tư Nguyễn Chí Dũng thừa nhận, lạm phát là vấn đề cần đặc biệt lưu ý, theo dõi sát để có giải pháp điều hành giá chặt chẽ, thận trọng, kịp thời, hiệu quả. Quan điểm nhất quán là ưu tiên thúc đẩy tăng trưởng gắn với giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát.

Mặc dù lạm phát đang gia tăng, song TS. Lê Xuân Nghĩa cho rằng, lạm phát tăng ở Việt Nam không đáng ngại. Nguyên nhân là lạm phát tại Việt Nam không phải do tăng cung tiền, mà chủ yếu là do lạm phát chi phí đẩy. Doanh nghiệp nhập khẩu hàng hóa, nguyên vật liệu nhiều để sản xuất, đồng thời làm tỷ giá hối đoái tăng lên và tỷ giá hối đoái lại khiến chi phí đẩy từ bên ngoài vào tăng lên.

“Đáng ngại nhất là nền kinh tế rơi vào rủi ro kép: vừa lạm phát, vừa đình đốn. Còn ở nước ta hiện nay, lạm phát chi phí đẩy tăng trong bối cảnh nền kinh tế đang phục hồi là không đáng ngại. Chính sách tiền tệ nới lỏng cộng với tỷ giá hối đoái tăng thậm chí còn tác động tích cực tới kích thích xuất khẩu, kích thích phục hồi kinh tế”, TS. Lê Xuân Nghĩa nhận định.

Một chỉ báo khá quan trọng nữa của nền kinh tế là nhập siêu quay lại trong tháng 5/2024 có thể gây áp lực lên tỷ giá. Dù vậy, các chuyên gia cho rằng, đây là hiện tượng bình thường của nền kinh tế Việt Nam – một nền kinh tế dựa vào ngoại thương, muốn tăng trưởng thì phải tăng nhập khẩu nguyên vật liệu. Điểm tích cực là cùng với nhập siêu tăng trở lại, thì đơn hàng xuất khẩu cũng đang tăng nhanh. Dự báo, cả năm nay, nền kinh tế vẫn sẽ xuất siêu.

Biến số “khó nhằn” nhất hiện nay có lẽ là tín dụng, phản ánh sức hấp thụ vốn của nền kinh tế cũng như sức khỏe của doanh nghiệp. NHNN đang đặt ra mục tiêu đến hết quý II/2024, tín dụng tăng 5-6%, song tính đến giữa tháng 5/2024 chỉ tăng khoảng 2% so với cuối năm ngoái.

Thống đốc Nguyễn Thị Hồng cho hay, tăng trưởng tín dụng thấp không phải là vấn đề riêng của Việt Nam, mà là xu hướng chung của thế giới, khi các nước thực hiện chính sách tiền tệ thắt chặt. Nguyên nhân tín dụng tăng thấp ở nước ta là do sức cầu của thị trường xuất khẩu cũng như tiêu thụ nội địa yếu. Trong khi đó, bất động sản – lĩnh vực cần vốn lớn nhất – cũng rất khó khăn.

Thời gian qua, Chính phủ đã chỉ đạo thúc đẩy đầu tư công, hạ tầng để tác động lan tỏa dòng tiền với doanh nghiệp, từ đó kích hoạt lại dòng tín dụng. Bên cạnh đó, NHNN cũng kiến nghị phải có thêm các giải pháp tăng cường để hỗ trợ doanh nghiệp vay vốn, như bảo lãnh cho các doanh nghiệp nhỏ và vừa.

Nguồn: https://baodautu.vn/bien-so-nao-cho-doi-nha-dau-tu-nua-cuoi-nam-d216805.html