في نفس الوقت من العام الماضي، كانت أسعار الفائدة مرتفعة للغاية، حيث دفعت بعض البنوك أسعار فائدة تزيد عن 10-11% سنويا. ناهيك عن أن العديد من البنوك لا تزال "تتجاوز الحدود"، على استعداد لدفع المزيد للمودعين إذا كانوا من العملاء الدائمين، أو الشخصيات المهمة...

يجب سداد الودائع ذات الفائدة المرتفعة بعد مرور عام واحد. لكن أسعار الفائدة هبطت إلى مستويات قياسية منخفضة في الأشهر الأخيرة من العام. ويتساءل المستثمرون هذه المرة عن المكان الذي ينبغي أن يضعوا فيه أموالهم. لم تعد قنوات الأسهم والعقارات - التي "سادت" خلال جائحة كوفيد-19 - الخيار الجذاب الأول للمستثمرين في مواجهة حالة عدم اليقين الاقتصادي الكلي.

أجرت صحيفة دان تري استطلاعا مع ما يقرب من 7000 قارئ حول قنوات الاستثمار ذات الأولوية في نهاية العام. إن قناة الاستثمار الأكثر اختيارًا هي أمر مدهش.

الذهب (48%)

48% من القراء المشاركين في التصويت قالوا إن الذهب هو قناة الاستثمار ذات الأولوية في نهاية العام.

في أول جلسة تداول لهذا العام، تم إدراج سعر سبائك الذهب SJC في المتاجر الكبرى عند 66-66.7 مليون دونج/تيل (شراء - بيع). حاليا، يتم إدراج الذهب عند مستوى 71-72 مليون دونج/تيل (شراء - بيع)، بزيادة قدرها 5 ملايين دونج، حوالي 7.5%. وبطرح الفرق بين أسعار الشراء والبيع، يمكن لمستثمري الذهب كسب أكثر من 4 ملايين دونج، أو معدل ربح يبلغ نحو 6%.

كما شهد الذهب المحلي العديد من "الموجات" منذ بداية العام. ومع ذلك، كان أعلى مستوى تم تسجيله على الإطلاق حوالي 72.2 مليون دونج/تيل في اتجاه البيع. بلغ السعر القياسي لهذا المعدن الثمين 74.4 مليون دونج/تيل في مارس/آذار من العام الماضي.

يعد الذهب أحد قنوات الاستثمار الشائعة (صورة توضيحية: مانه كوان).

في الواقع، عندما يتعلق الأمر بتنويع محفظة الاستثمار، غالباً ما يتم ذكر الذهب باعتباره أصلاً دفاعياً جيداً. يتجه العديد من المستثمرين إلى هذا المعدن الثمين خلال أوقات عدم اليقين الاقتصادي . وعلى عكس الأسهم أو السندات، من المتوقع أن يحتفظ الذهب بقيمته في أي اقتصاد تقريباً.

ومع ذلك، كما هو الحال مع أي استثمار، فإن أداء الاستثمار في الذهب قد يتقلب بمرور الوقت. يمكن للمستثمرين مراجعة حيازاتهم من الذهب بشكل منتظم وإعادة موازنة محافظهم الاستثمارية لضمان أن تظل استراتيجية الاستثمار الخاصة بهم متوافقة مع أهدافهم.

إذا كانت حصة الذهب في المحفظة كبيرة للغاية بسبب ارتفاع الأسعار، فإن إعادة التوازن يمكن أن تساعد المستثمرين في إدارة المخاطر والحفاظ على محفظة متنوعة. يقترح العديد من الخبراء الاحتفاظ بنسبة تتراوح بين 5% إلى 20% من محفظة الاستثمار الشخصية بالذهب.

المدخرات (21%)

بدأ اتجاه خفض أسعار الفائدة في أبريل/نيسان من هذا العام، بعد أن خفض البنك المركزي أسعار الفائدة التشغيلية أربع مرات متتالية، بما في ذلك خفض سقف سعر الفائدة على الودائع ثلاث مرات. وعلى النقيض من اتجاه تشديد السياسة النقدية في بنك الاحتياطي الفيدرالي الأميركي والعديد من البلدان الأخرى في العالم ، قال نائب محافظ البنك المركزي داو مينه تو: "يريد بنك الدولة أن ينقل رسالة خفض أسعار الفائدة".

انخفض الحد الأقصى لسعر الفائدة الذي يُسمح للبنوك التجارية بتعبئته على الودائع التي تقل مدتها عن 6 أشهر من 6% إلى 4.75% سنويًا.

وقد أدى هذا إلى انخفاض أسعار الفائدة على الادخار إلى أقل من 6% سنويا في معظم البنوك.

تنصح خبيرة التخطيط المالي الشخصي نجوين ثي ثوي تشي بأنه إذا كان دخلك الحالي كافياً لتغطية النفقات الشهرية، فلا ينبغي عليك فقط الاستثمار في فئات الأصول التي تولد التدفق النقدي. على سبيل المثال، إذا قمت بادخار المال فقط، فإن هذا التدفق النقدي سوف "يتآكل" بسبب التضخم، مما يؤثر على أداء الاستثمار.

وأضاف المستشار أن "أسعار الفائدة على الادخار لم تعد جذابة، ومع ذلك ينبغي وضع جزء من الوزن في هذه الفئة من الأصول حتى تتمتع محفظتك بالسيولة المتوازنة والمخاطر المثلى".

العقارات (14%)

في ظل انخفاض أسعار الفائدة المصرفية، حوّل العديد من المستثمرين رؤوس أموالهم إلى العقارات على أمل الحفاظ على رأس المال وتحقيق الأرباح. وفي قناة التصويت لصحيفة دان تري ، أعطى 14% من القراء المشاركين في الاستطلاع الأولوية لقناة العقارات.

وبحسب السيدة نجوين هواي آن، المديرة الأولى لفرع هانوي في شركة سي بي آر إي فيتنام، فإن كل مستثمر عند الاستثمار في العقارات لديه شهية مختلفة للمخاطرة ويعتمد أيضًا على وقت السوق لاختيار القطاع المناسب.

غالبًا ما يرغب المستثمرون في تحقيق أسرع زيادة ممكنة في الأسعار في أقصر وقت ممكن. ومع ذلك، بحسب الخبراء، فإن السوق الحالية لا تحتوي على الكثير من هذه الفرص، وإذا وجدت فإنها ستحتوي على الكثير من المخاطر.

سوق العقارات في هانوي (صورة توضيحية: مانه كوان).

وقال السيد فو هونغ ثانغ - مدير السوق في مجموعة DKRA - إن سياسات المبيعات الجذابة والمرنة والهدايا وخصومات الدفع يتم تطبيقها بشكل أكثر عدوانية من قبل العديد من المستثمرين لزيادة الوصول إلى العملاء المحتملين. هذه فرصة لمن يملك المال ويرغب في امتلاك عقار بسعر معقول وبوثائق قانونية كاملة.

الأوراق المالية (11%)

كانت الأسهم بمثابة قناة الاستثمار "الملكية" خلال جائحة كوفيد-19. وبعيداً عن توقعات المحللين، ارتفع مؤشر VN في عام 2021 بنسبة 35.7%، ليصبح من بين أقوى مؤشرات الأسهم نمواً في العالم.

في عام 2022، كان السوق متقلبًا مرة أخرى، حيث انخفض مؤشر VN بنسبة 32.78% من نطاق السعر الذي يقارب 1500 نقطة إلى 1007 نقاط. كما خسرت القيمة السوقية أكثر من 31%، من 5.83 كوادريليون دونج إلى 4.02 كوادريليون دونج، وهو ما كسر سلسلة الزيادات في الحجم التي استمرت منذ عام 2011.

بعد "كابوس" عام 2022، يتوقع المستثمرون الخاسرون استعادة ما خسروه بعد تعلم العديد من الدروس. وتثار العديد من التساؤلات حول كيفية تخصيص الأصول، وأي القطاعات يجب إعطاؤها الأولوية أو تجنبها، وما هي المتغيرات التي يجب مراقبتها.

قالت السيدة دو هونغ فان - رئيسة فريق تحليل بيانات الأسهم في FiinGroup - إن تقييم P/E - نسبة السعر إلى الأرباح - يبلغ حاليًا 13.1 مرة، وهو أقل من المتوسط من عام 2015 حتى الوقت الحاضر، وقالت إن هناك العديد من الآراء التي تفيد بأن تقييم السوق عند مستوى جذاب للغاية.

ومع ذلك، قالت السيدة فان إن المستثمرين بحاجة إلى النظر بشكل أعمق في كل طبقة من طبقات الصناعة وطبقة الأسهم لتقييم القيمة الحقيقية للسوق. لأنه إذا استبعدنا المجموعتين المالية والعقارية، فإن نسبة السعر إلى الربحية تبلغ حاليًا حوالي 23.5 مرة - في نطاق ذروة السعر التاريخي للسوق وأعلى حتى من التقييم عندما تجاوز مؤشر VN علامة 1500 نقطة.

وينصح خبراء إحدى الشركات المتخصصة في تقديم خدمات تحليل البيانات المالية المستثمرين بالتركيز على الأسهم التي تتمتع بآفاق نمو جيدة ونتائج أعمال جيدة لتجنب خطر دفع ثمن توقعات الأرباح المفرطة. توفر هذه الوحدة عددًا من الصناعات الواعدة بما في ذلك تكنولوجيا المعلومات والمأكولات البحرية والملابس والصلب والنفط والغاز والمواد الكيميائية والعقارات الصناعية وغيرها.

السندات (2%)

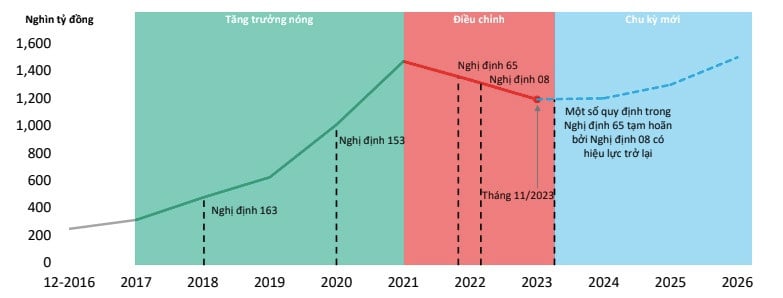

قال السيد تران لي مينه، المدير العام لشركة VIS Rating، وهي وحدة متخصصة في تصنيف الائتمان، إن الفترة 2022-2023 هي الفترة التي "سيتباطأ فيها" سوق السندات.

وعلى وجه التحديد، فإن هذا العام هو فترة تعديل لسوق السندات بعد فترة طويلة من التطور السريع. في العام الماضي، شهدنا صدمة سيولة في سوق سندات الشركات. وقد خلق هذا العديد من المشاكل للجهات المصدرة، مما أدى إلى اتجاه نحو عدم سداد الفوائد ورأس المال في الموعد المحدد، كما قال السيد مينه.

القيمة الاسمية الإجمالية للسندات القائمة (الصورة: VIS Rating).

في الآونة الأخيرة، طلبت وزارة المالية من الشركات التي لديها ديون سندات مستحقة أن تكون مسؤولة عن التزامات ديونها وموازنة التدفق النقدي لسداد المدفوعات في الوقت المحدد. يمكن للشركات التي تواجه صعوبات مالية أن تستخدم المرسوم رقم 08 للتفاوض مع المستثمرين لمبادلة الديون بأصول قانونية أو تغيير شروط وأحكام السندات. في حالة تمديد السند، لا تتجاوز المدة القصوى سنتين.

ويوصي السيد نجوين هوانج دونج - نائب مدير إدارة المصارف والمالية (وزارة المالية) - المستثمرين بضرورة تقييم المخاطر والحصول على إمكانية الوصول الكامل إلى المعلومات حول الشركات والسندات الصادرة.

أشار السيد دونغ إلى أنه "يتعين على المستثمرين توخي الحذر عند التعامل مع خدمات الاستشارات، والتمييز بين سندات الشركات والودائع المصرفية. ولا يجوز شراء سندات الشركات الفردية إلا من قِبل مستثمري الأوراق المالية المحترفين".

وقال ممثل وزارة المالية إن المستثمرين بحاجة إلى فهم أن مخاطر السندات مرتبطة بالمؤسسة المصدرة، وليس بمنظمة التوزيع مثل البنوك التجارية. قبل شراء السندات، يجب على المستثمرين التوقيع على التزام بشأن الوصول إلى المعلومات، ويجب على مقدمي الخدمات أو البائعين تأكيد تقديم الوثائق ذات الصلة للمستثمرين.

قنوات أخرى: العملات المشفرة، شهادات الصناديق… (2%)

شهادات الصندوق هي أوراق مالية تؤكد ملكية المستثمر لجزء من مساهمة رأس مال صندوق استثمار الأوراق المالية، بقيمة اسمية معروضة على الجمهور تبلغ 10000 دونج. ويعتبر هذا أيضًا دليلاً يؤكد ملكية المستثمر وحقوقه ومسؤولياته بمساهمته في رأس المال.

علق السيد هوينه هوانج فونج - مدير أبحاث وتحليل الاستثمار في FIDT - وهي وحدة متخصصة في إدارة الأصول - بأن الاستثمار في صناديق الاستثمار من خلال شراء شهادات الصناديق لم يتم قبوله على نطاق واسع في فيتنام.

والسبب هو أن معظم الناس غير ملمين بفئات الأصول الجديدة، وخاصة الأصول غير الملموسة. ناهيك عن أن سوق شهادات التمويل في فيتنام ليس متنوعًا، كما أن قطاع التمويل الشخصي لم يتطور بعد، بل لا يزال في مرحلة التكوين.

شهادات الصندوق هي شكل آمن للاستثمار (صورة توضيحية: My Tam).

فيما يتعلق بالعملات المشفرة، شهد هذا السوق ارتفاعًا حادًا في عام 2021، ليصل في بعض الأحيان إلى قيمة سوقية قدرها 3000 مليار دولار أمريكي عندما ارتفع سعر البيتكوين إلى مستوى قياسي، مما أدى إلى حمى NFT، وعملة meme، وmetaverse... ويعتبر العديد من الشباب العملات المشفرة إحدى الطرق القليلة للثراء.

ومع ذلك، تسبب شتاء العملات المشفرة لعام 2022 في تبخر هذه القيمة السوقية بمقدار 1000 مليار دولار وأخاف العديد من المستثمرين. ويمكن اعتبار هذا أيضًا أحد الأسباب التي تجعل المستثمرين يخافون من هذه القناة.

في الآونة الأخيرة، وصل سعر البيتكوين - العملة المشفرة الأكثر شهرة ورائدة في السوق - إلى أعلى سعر له منذ مايو 2022. في 25 نوفمبر، تجاوز سعر البيتكوين 38000 دولار أمريكي، تحسبًا لموافقة المستثمرين من لجنة الأوراق المالية والبورصات الأمريكية (SEC) على صندوق بيتكوين المتداول في البورصة (ETF).

من المتوقع أن يؤدي الموافقة المحتملة على صندوق BTC ETF (المتوقع في يناير 2024) إلى خلق موجة جديدة من التقلبات في سوق العملات المشفرة.

[إعلان 2]

مصدر

![[صورة] الأمين العام تو لام يحضر المؤتمر لمراجعة 10 سنوات من تنفيذ التوجيه رقم 05 للمكتب السياسي وتقييم نتائج تنفيذ اللائحة رقم 09 للجنة الحزب المركزية للأمن العام.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/2f44458c655a4403acd7929dbbfa5039)

![[صورة] صورة مقربة لجسر تانغ لونغ، مدينة ثو دوك بعد إصلاح الأخاديد](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/086736d9d11f43198f5bd8d78df9bd41)

![[صورة] بانوراما حفل افتتاح بطولة تنس الطاولة الوطنية الثالثة والأربعين التي تنظمها صحيفة نهان دان](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/5e22950340b941309280448198bcf1d9)

![[صورة] الرئيس لونغ كونغ يقدم شارة عضوية الحزب لمدة 40 عامًا إلى رئيس مكتب الرئيس لي خان هاي](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/a22bc55dd7bf4a2ab7e3958d32282c15)

![[صورة] رئيس الوزراء فام مينه تشينه يتفقد تقدم مشروع المركز الوطني للمعارض والمؤتمرات](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[فيديو] - تعزيز قيمة منتجات Quang Nam OCOP من خلال العلاقات التجارية](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

تعليق (0)