إن تحصيل ضريبة القيمة المضافة فعال جداً.

وفي فترة ما بعد الظهر من يوم 24 يونيو/حزيران، وخلال مناقشة مشروع قانون ضريبة القيمة المضافة (المعدل) في اجتماع الجمعية الوطنية، أعرب المندوب هوانغ فان كوونغ (هانوي) عن موافقته على تعديل القانون بما يتناسب مع التغييرات في الوضع الجديد.

وفي تعليقهم على محتوى المسودة، قال النواب إن تعديل هذا القانون لا ينبغي أن يهدف إلى زيادة إيرادات الموازنة العامة للدولة. وبحسب المندوب فإن الإحصائيات تظهر أن تحصيل ضريبة القيمة المضافة يشكل دائما نسبة عالية إلى حد ما، في حين أن معدل تعبئة ضريبة القيمة المضافة في بلادنا من بين الأعلى مقارنة بالدول الأخرى في المنطقة.

وأكد المندوب كونج أن "المؤشر لتقييم مستوى تعبئة الضرائب هو إنتاجية تحصيل الضرائب وكفاءة تحصيل ضريبة القيمة المضافة في فيتنام، وكلاهما مرتفع، مما يدل على أن تحصيل ضريبة القيمة المضافة فعال للغاية".

وبحسب المندوب فإن ضريبة القيمة المضافة تطبق على المستهلكين وليس على المنتجين. ولكن عندما ترتفع أسعار السلع فإن استهلاك السلع سينخفض، مما يؤثر على المنتجين، مما يؤثر بشكل مباشر على قطاع الإنتاج.

وأوضح المندوب أنه من أجل إنعاش الاقتصاد، كان علينا خلال العامين الماضيين خفض الضرائب لتحفيز الإنتاج. وبناء على ذلك، اقترح المندوبون عدم زيادة إيرادات الميزانية عن طريق تعديل ضريبة القيمة المضافة. وبدلا من ذلك، يمكن دراسة ضريبة الأملاك وضريبة حماية البيئة لزيادة إيرادات الميزانية.

وبحسب المندوب كوونج، فإن ضريبة الأملاك هي ضريبة لديها القدرة على تعبئة كمية كبيرة من الإيرادات للميزانية، وفي الوقت نفسه لها دور تنظيمي مهم للغاية في حيازة الأصول.

وخاصة أننا أصدرنا قانون الأراضي مؤخرا، فأسعار الأراضي تحددها السوق، وإذا لم نطبق هذه الضريبة قريبا فقد يؤدي ذلك إلى زيادة المضاربة العقارية وستكون مشكلة ذات عواقب وخيمة.

وفيما يتعلق بضريبة حماية البيئة، قال المندوبون إن هذه الضريبة أيضا بحاجة إلى إصدارها قريبا لتنظيم أعمال التلوث والإضرار بالبيئة، مع تشجيع اتجاه التحول الأخضر.

|

وتحدث المندوب تران آنه توان (مدينة هوشي منه). (الصورة: دانج كوا) |

وأشاد النائب تران آنه توان (مدينة هوشي منه) بلجنة الصياغة لتعديل واستكمال العديد من اللوائح المعقدة، وفقا لخارطة الطريق الوطنية لإصلاح الضرائب، ومع ذلك اقترح النظر في إضافة بعض المجموعات الخاضعة للضريبة كما هو الحال في مشروع القانون.

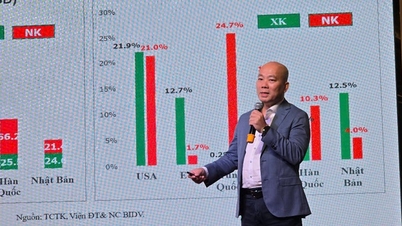

وبحسب المندوب توان، فإننا ننفذ حاليًا القرار رقم 43/2022/QH15 الصادر عن الجمعية الوطنية بشأن السياسات المالية والنقدية لدعم برنامج الانتعاش والتنمية الاجتماعية والاقتصادية، والذي يعني تنفيذ سياسة مالية توسعية في اتجاه الاستمرار في خفض الضرائب (خفض الضرائب بنسبة 2٪ حتى نهاية عام 2024).

وبحسب المندوب، فإنه من الضروري في الفترة المقبلة مواصلة اتخاذ إجراءات تحفيز الاستهلاك والإنتاج حتى نهاية عام 2025 لضمان الحفاظ على معدل نمو جيد.

واعتبر النواب أن تعديل القانون لزيادة معدل الضريبة من 0% إلى 5% كما في مشروع القانون على بعض السلع التي تعد مدخلات للإنتاج، وبالتالي فإن الشركات المنتجة لهذه السلع ستفقد قدرتها التنافسية، ما يسبب ضغوطا تضخمية على السلع الاستهلاكية، ما يؤثر على حياة الناس.

ومن ثم فإن تصميم هاتين السياستين قد يؤدي بسهولة إلى التسبب في صراعات سياسية عند تنفيذ سياسة مالية توسعية ولكن مع إدخال كائنات خاضعة للضريبة جديدة، وبالتالي تقليص السياسة المالية التوسعية الجارية.

لذلك، قال المندوب توان إنه من الضروري تصميم السياسات وفقًا لخارطة طريق، وخاصة فيما يتعلق بالمنتجات الزراعية، ومن الضروري إعادة حساب السياسات الضريبية المعقولة، وربما تشمل معدل ضريبة 0٪ بدلاً من 5٪ كما في مشروع القانون حتى تتمكن الشركات من خصم الضرائب، ولكن لا تتعرض منتجات الأغذية الناتجة لضغوط لزيادة الأسعار، مع الاستمرار في تنفيذ سياسة مالية توسعية أفضل وأكثر فعالية وكفاءة.

وأضاف المندوبون أن مشروع القانون لم يضع بعد خارطة طريق للتنفيذ. وعلاوة على ذلك، فمن الآن وحتى نهاية عام 2025، يتعين علينا أن نواصل تنفيذ السياسات المالية التوسعية، التي لا تزال السياسة المالية تتمتع فيها بمساحة كبيرة.

ومن ثم، فمن الضروري التصميم في اتجاه تكليف الحكومة بإدراج الأشياء الخاضعة للضريبة وفقاً لخارطة طريق الإصلاح الضريبي، ولكن من الضروري أن يكون هناك وقت تنفيذ مناسب للوضع والظروف الفعلية.

من الضروري مراجعة وتعديل الأنظمة المتعلقة بالموضوعات غير الخاضعة للضريبة.

|

تحدث المندوب فام فان هوا (دونغ ثاب). (الصورة: دانج كوا) |

وأعرب المندوب فام فان هوا (دونغ ثاب) عن موافقته على ضرورة تعديل القانون لمعالجة المشاكل العملية وتلبية متطلبات اقتصاد السوق النامي، وقال إن المواد الخاضعة للضريبة المدرجة في المادة 5 من مشروع القانون، بما في ذلك 26 بندًا، محددة للغاية، مما يضمن التنفيذ. حيث يتم إضافة أحكام إضافية لتحديد بعض الحالات التي لا تخضع فيها السلع المستوردة للضريبة.

وفيما يتعلق بهذه القضية، اقترح المندوبون النظر فيها لأنه في الوقت الحالي، عند بعض بوابات الحدود، هناك كل يوم 4-5 ملايين طلبية تعبر حدود بلادنا وهي معفاة من الضرائب لأن قيمة كل نوع من السلع صغيرة. إذا تم حساب الضريبة، فإن كل حزمة لا تساوي الكثير من المال ولكنها تتطلب من موظفي الإدارة تحصيل الضريبة، مما يؤخر الوقت.

ولكن عند النظر إلى المسألة من منظور آخر، أشار المندوب إلى أن العديد من بلدان العالم قامت بإزالة الإعفاء الضريبي على السلع المستوردة ذات القيمة الصغيرة من أجل خلق المساواة للسلع المنتجة محليا. ومن خلال التحليل أعلاه، اقترح المندوبون أنه ينبغي النظر إلى هذه المسألة وفقا للواقع.

وفيما يتعلق بشروط خصم معدل الضريبة 0%، اتفق المندوبون على إضافة قواعد أكثر صرامة لتحسين فعالية وكفاءة إدارة استرداد ضريبة القيمة المضافة، وتجنب الوضع الذي تستغل فيه الشركات الثغرات القانونية لتحقيق مكاسب شخصية، مما يتسبب في خسارة ميزانية الدولة.

ولذلك اقترح المشاركون تحديد الحالات المحددة بعناية للنص عليها في القانون، وعدم تكليف الحكومة بتنظيم قضايا واضحة.

|

تحدث المندوب تران ثي ثانه هوونج (آن جيانج). (الصورة: دانج كوا) |

وفي معرض مناقشة الموضوعات غير الخاضعة للضريبة، قال المندوب تران ثي ثانه هونغ (آن جيانج) إن المادة 5 من مشروع القانون عدلت واستكملت عددا من الأحكام المتعلقة بالموضوعات غير الخاضعة للضريبة والعديد من المحتويات المعدلة لضمان اتساق المصطلحات والمفاهيم المنصوص عليها في القوانين المتخصصة مثل قانون الزراعة، وقانون تربية الحيوانات، وقانون مصايد الأسماك، وقانون مؤسسات الائتمان، إلخ.

وبحسب المندوبين، فإنه من الضروري مراجعة وتعديل الأنظمة الخاصة بالأشياء غير الخاضعة للضريبة في اتجاه إزالة أو إضافة بعض أنواع السلع والخدمات مقارنة بالأنظمة الحالية لتتناسب مع الواقع.

ومع ذلك، بالإضافة إلى الحالات التي لا يشترط فيها دفع ضريبة القيمة المضافة على المخرجات ولكن يتم خصم ضريبة القيمة المضافة على المدخلات، هناك حاليًا عدد من الحالات الأخرى مثل قيام المنظمات والأفراد بنقل مشاريع استثمارية للإنتاج وتجارة السلع والتعاونيات...

لذلك طلب المندوب من الجهة الصياغة شرح وتوضيح الأساس القانوني وتقييم الأثر على تحديد الحالات المنصوص عليها في المرسوم رقم 209/2013/ND-CP والتي لا يجوز الاستمرار في خصم ضريبة القيمة المضافة المدخلة وضريبة القيمة المضافة المخرجة دون احتساب ضريبة القيمة المضافة كما هو محدد في مشروع القانون.

ضمان المرونة والكفاءة في عملية تشغيل الأدوات الضريبية

|

قدم وزير المالية هو دوك فوك شرحًا وتوضيحًا لعدد من القضايا التي أثارها نواب الجمعية الوطنية. (الصورة: دانج كوا) |

وفي معرض شرحه لبعض القضايا التي أثارها نواب الجمعية الوطنية في جلسة المناقشة، قال وزير المالية هو دوك فوك إن ضريبة القيمة المضافة لها نطاق تنظيمي واسع للغاية وتُفرض على معظم أنواع السلع والخدمات، وبالتالي فإنها ستؤثر على مصالح العديد من المصنعين والشركات.

ومن ثم، فإن الأحكام الواردة في المشروع تحتاج إلى ضمان تطوير الإنتاج والتجارة، وبالتالي توفير قواعد موحدة تتوافق مع استراتيجية إصلاح النظام الضريبي. وبناء على ذلك، قامت لجنة الصياغة بدراسة وتقييم أثر كل قضية تتعلق بسياسة ضريبة القيمة المضافة بشكل دقيق، بما يشمل كافة مصادر الإيرادات، وفقاً للممارسات الدولية.

وقال الوزير إنه وفقا للاستراتيجية بحلول عام 2030، يجب تعبئة ما بين 16-17% من الناتج المحلي الإجمالي في الميزانية، منها الضرائب والرسوم 14-15% من الناتج المحلي الإجمالي، ويجب أن يصل معدل الإيرادات المحلية إلى 86-87%.

ومن خلال آراء مندوبي الجمعية الوطنية، ستقوم هيئة الصياغة باستيعاب وإعادة تقييم تأثير كل حزمة سياسات والقضايا التي لا تزال قيد المناقشة لضمان الاتساق عند إصدارها في الدورة التالية.

وفيما يتعلق برأي المندوب بشأن اللائحة التي تكلف الحكومة بتنظيم السلع والخدمات للأسر والأفراد غير الخاضعة لضريبة القيمة المضافة، قال الوزير إن أحكام القانون يجب أن تضمن التوافق مع التوجهات العالمية وأن الضريبة هي أداة حقيقية لحماية الاقتصاد ويجب أن تتكيف مع عملية قيادة وتشغيل وإدارة الاقتصاد وخاصة الاقتصاد الكلي. ومن ثم فإن اللامركزية الحكومية مهمة للغاية وتضمن المرونة والكفاءة في عملية الإدارة.

وفيما يتعلق بالضرائب على التحف، قال وزير المالية هو دوك فوك إن التحف التي تستوردها الدولة لا تخضع للضريبة، ولكن المنظمات والأفراد الذين يستوردونها لأغراض تجارية يجب عليهم دفع الضرائب.

وفيما يتعلق بفرض ضريبة 5% أو التنظيم غير الضريبي على منتجات الأسمدة، قال الوزير إن هيئة الصياغة ستعيد تقييم الأثر لعرضه على مجلس الأمة في جلسة نهاية العام الجاري.

وأفاد الوزير بأن إنتاج الأسمدة المحلي حاليا يبلغ 73.3%، في حين تبلغ نسبة الواردات 26.7%، أي نحو 4 ملايين طن سنويا. ومن ثم فإن معدل الضريبة البالغ 5%، كما اقترحته الحكومة في مشروع القانون، يضمن عدم وجود أي تفاوت بين مؤسسات الاستيراد.

وبالإضافة إلى ذلك، فإن فرض ضريبة بنسبة 5% على الأسمدة حتى تتمكن الشركات من الحصول على استرداد الضرائب من شأنه أن يخلق الموارد للشركات لابتكار التكنولوجيا وخفض تكاليف المنتجات والتنمية المستدامة. لذلك يمكن أن يكون لهذا أيضًا تأثير على العرض والطلب، لأنه إذا زاد العرض، ستنخفض الأسعار، وإذا كان العرض منخفضًا، سترتفع الأسعار.

وفيما يتعلق بالسياسة المالية التوسعية، قال الوزير إنه بحلول نهاية العام الجاري ينبغي استكمال السياسة المالية التوسعية للتركيز على التشديد، لأن الاتجاه العالمي الحالي هو التركيز على تعزيز قوة المالية العامة، وضمان الإنفاق الاجتماعي، وبناء البنية الأساسية، وقضايا الضمان الاجتماعي وغيرها من القضايا.

وأكد وزير المالية أنه "لتعزيز النمو الاقتصادي، لا بد من رفع معدلات الضرائب".

[إعلان 2]

المصدر: https://nhandan.vn/can-nhac-viec-tang-thu-ngan-sach-bang-dieu-chinh-thue-gia-tri-gia-tang-post815873.html

![[صورة] رئيس الوزراء فام مينه تشينه يرأس مؤتمرا حول مكافحة التهريب والغش التجاري والسلع المقلدة](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/14/6cd67667e99e4248b7d4f587fd21e37c)

![[صورة] معرض "الجنوب يتذكر نعمته إلى الأبد"](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/14/76916f6645ea47428f530edd4146f70f)

تعليق (0)