Cổ phiếu POM đang duy trì trạng thái hưng phấn với hai phiên tăng liên tiếp, trong đó phiên gần nhất tăng trần, sau khi phương án tái cấu trúc được thông qua tại phiên họp bất thường ngày 1/3.

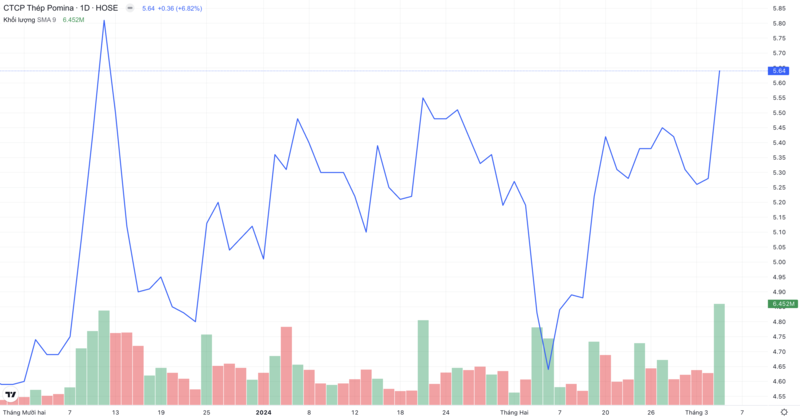

Cổ phiếu của Công ty cổ phần Thép Pomina (mã chứng khoán: POM) vừa có phiên tăng thứ hai liên tiếp, đồng thời cắt mạch giảm 3 phiên trước đó. Cổ phiếu này chốt phiên gần nhất (ngày 5/3) tại 5.640 đồng, tăng hết biên độ so với tham chiếu và không có bên bán vào thời điểm đóng cửa. Vốn hoá thị trường tính theo giá này đạt 1.570 tỷ đồng.

Khối lượng giao dịch trong phiên 5/3 lên đến 6,45 triệu cổ phiếu, gấp 3 lần so với phiên trước đó và là mức cao nhất trong hơn 4 năm trở lại đây. Trong số này có 1,6 triệu cổ phiếu được giao dịch tại giá trần. Tổng giá trị giao dịch cả phiên đạt 35 tỷ đồng.

POM thể hiện trạng thái hưng phấn vượt trội so với các cổ phiếu cùng ngành thép. Cụ thể, trong khi POM đảo chiều từ giá giảm thành tăng trần ngay trong phiên thì một số cổ phiếu khác như HPG, NKG, HSG, TLH đều không tăng quá 1,5% so với tham chiếu.

Thị giá lẫn thanh khoản của cổ phiếu POM dậy sóng sau khi doanh nghiệp này tổ chức phiên họp đại hội đồng cổ đông bất thường vào ngày 1/3. Phiên họp này đã thông qua phương án tái cấu trúc công ty.

|

| Đồ thị giá và thanh khoản cổ phiếu POM từ tháng 12/2023 đến nay. |

Theo nội dung tờ trình, ban lãnh đạo công ty cho biết mục đích của việc tái cấu trúc là để đồng bộ các khâu luyện và cán thép nhằm tối ưu hoá năng lực sản xuất tại nhà máy thép Pomina 1 và nhà máy luyện phôi thép Pomina 3. Bên cạnh đó, mục đích khác của phương án tái cấu trúc là lành mạnh hoá cơ cấu tài chính của công ty.

Nội dung tái cấu trúc gồm 4 điểm chính.

Thứ nhất, thành lập một pháp nhân mới là Công ty cổ phần Pomina Phú Mỹ với vốn điều lệ 2.700-2.800 tỷ đồng và vốn vay ngân hàng 4.000 tỷ đồng. Pomina sẽ sở hữu 35% vốn điều lệ (tương đương 900-1.000 tỷ đồng) và nhà đầu tư sở hữu 65% vốn điều lệ (tương đương 1.800-1.900 tỷ đồng). Pomina sẽ góp bằng toàn bộ đất đai, nhà xưởng, dây chuyền thiết bị của 2 nhà máy Pomina 1 và Pomina 3 còn nhà đầu tư mới sẽ góp vốn bằng tiền. Theo kết quả định giá tài sản, giá trị hiện vật của 2 nhà máy dự kiến đưa vào vốn góp Pomina Phú Mỹ là 6.694 tỷ đồng (chưa bao gồm VAT), trong đó nhà máy Thép Pomina 1 trị giá 336,4 tỷ đồng còn nhà máy Thép Pomina 3 trị giá 6.357,6 tỷ đồng.

Nội dung thứ hai của phương án tái cấu trúc là Công ty cổ phần Pomina Phú Mỹ được sử dụng thương hiệu và hệ thống phân phối Pomina. Tiếp đến, uỷ quyền cho Hội đồng quản trị tiếp tục đàm phán với nhà đầu tư về việc sáp nhập Công ty cổ phần Pomina 2 và Công ty cổ phần Pomina Phú Mỹ nhằm tận dụng ưu thế lò cao, giảm chi phí sản xuất. Nội dung cuối cùng là chấm dứt đăng ký kinh doanh của 2 đơn vị là Pomina 1 và Pomina 3.

Sau khi góp vốn, Pomina dự kiến thu hồi lại một khoảng 5.100 – 5.800 tỷ đồng. Pomina cho biết sẽ dùng số tiền thu hồi được từ pháp nhân mới để thanh toán các khoản nợ ngắn hạn và dài hạn cho các ngân hàng, khoản nợ phải trả cho nhà cung cấp và phần vốn còn lại bổ sung vốn lưu động. Trong đó, công ty sẽ trả nợ cho ngân hàng (ngắn hạn và dài hạn) khoảng 3.757 tỷ đồng và trả nợ cho nhà cung ứng khoảng 1.343 tỷ đồng.

Trước đó, ban lãnh đạo công ty cho biết tiến trình tái cấu trúc mạnh mẽ, đặc biệt có sự tham gia của nhà đầu tư chiến lược là cột mốc đánh dấu bước ngoặt quan trọng của công ty. Việc hợp tác chiến lược này sẽ cung cấp nguồn vốn cần thiết để công ty khởi động lại lò cao luyện phôi thép. Công ty dự kiến vận hành lại lò cao trong quý cuối năm nay để đón đầu sự trở lại của các Dự án bất động sản.

Hiện tại, Thép Pomina vẫn chưa công bố danh tính của nhà đầu tư mới bởi còn đang trong quá trình đàm phán để đến những bước cuối cùng. Tuy nhiên, ban lãnh đạo khẳng định việc chọn nhà đầu tư chiến lược được cân nhắc trên nhiều khía cạnh như phải cùng văn hoá, tính chính trực để mang lại nhiều giá trị cho công ty. Ban lãnh đạo sẽ tiết lộ danh tính nhà đầu tư tại đại hội đồng cổ đông thường niên diễn ra vào tháng 4.