Tại phiên giao dịch ngày 12/10, nhóm cổ phiếu ngân hàng tiếp tục khởi sắc với mức tăng mạnh nhất đến từ cổ phiếu NVB của Ngân hàng TMCP Quốc Dân với 0,83%, theo sau là BAB và BID cũng tăng xấp xỉ 1% đã đóng góp một phần vào mức tăng của VN-Index trong phiên sáng. Tuy nhiên ở phía giảm điểm vẫn còn tồn tại 5 ông lớn chưa thể bắt nhịp xu hướng hồi phục nhẹ của thị trường như VCB, VPB, STB, HDB, OCB.

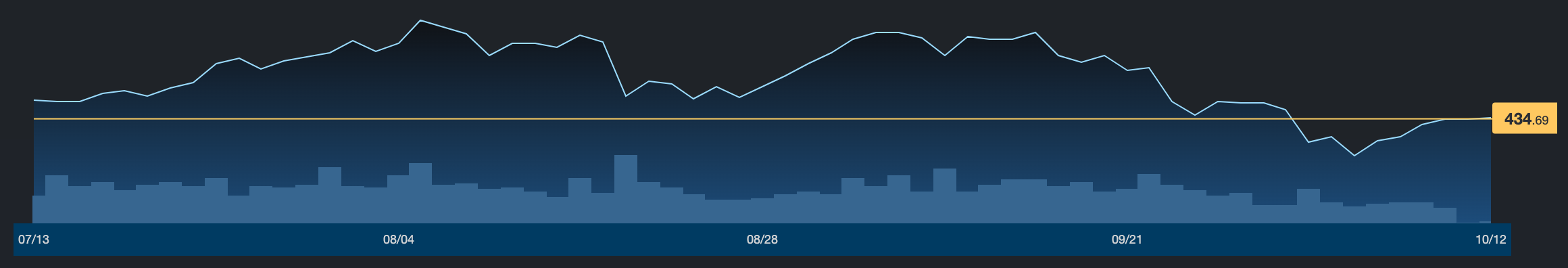

Theo Fiintrade, chỉ số ngành ngân hàng hiện đang ở ngưỡng 434,77 điểm, tăng 0,02% so với mức tham chiếu trong ngày. Thanh khoản khớp lệnh toàn ngành phiên sáng 12/10 đạt hơn 535 tỷ đồng, chưa có dấu hiệu phục hồi. Trong khi tuần trước, thanh khoản bình quân của ngành này đạt 1.900 tỷ đồng/phiên.

Khối ngoại giao dịch khá thận trọng với lượng thanh khoản nhỏ giọt. Trong đó mua ròng liên tiếp ở các mã STB, HDB, SHB, VCB, còn một số mã bị bán ròng như VPB (hơn 1 triệu cổ phiếu), BID (gần 300.000 cổ phiếu).

Ngành ngân hàng hiện đang thiếu vắng động lực tăng trưởng lợi nhuận trong ngắn hạn, cổ phiếu ngành này đang “yếu” hơn so với thị trường chung.

Diễn biến chỉ số ngành ngân hàng (Nguồn: Fiintrade).

Theo ước tính kết quả kinh doanh của SSI Research, một số ngân hàng có mức tăng trưởng lợi nhuận trong quý III/2023 bao gồm ACB, CTG, HDB, MBB, STB, VCB. Còn phía đi lùi được SSI nhắc đến gồm BID, MSB, TCB, TPB, VIB, VPB.

Trong nhóm Big4, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV – HoSE: BID) là đơn vị duy nhất SSI ước tính kết quả kinh doanh giảm trong quý III, nhóm phân tích nhận định, mặc dù tăng trưởng tín dụng và huy động vẫn duy trì tốt ở mức 8,4% và 7,2% so với đầu năm tính tại thời điểm cuối tháng 9, lợi nhuận trước thuế ước tính giảm khoảng 10 – 12% so với cùng kỳ do trích lập dự phòng, SSI cũng kỳ vọng BIDV sẽ tích cực xử lý nợ để duy trì tỉ lệ nợ xấu ở mức hợp lý.

Về phía các ngân hàng tư nhân, Ngân hàng Thương mại cổ phần Kỹ Thương Việt Nam (Techcombank – HoSE: TCB) được các chuyên gia chứng khoán ước tính tỉ lệ thu nhập lãi thuần (NIM) của TCB sẽ tiếp tục gặp áp lực trong quý III/2023 do cơ chế linh hoạt lãi suất áp dụng với một số khách hàng.

Trong khi đó, chi phí vốn chưa có nhiều cải thiện khi ngân hàng phải giảm tỉ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn xuống dưới 30% khi từ ngày 1/10/2023. Tỉ lệ này của ngân hàng là 31,6% tại thời điểm cuối tháng 6/2021. Theo đó, SSI dự báo lợi nhuận trước thuế của Techcombank đạt khoảng 5.700 tỷ đồng – 5.900 tỷ đồng trong quý III/2023, tương ứng giảm 12 – 15% so với cùng kỳ.

Nhắc đến triển vọng toàn ngành ngân hàng trong thời gian tới, ông Trần Ngọc Báu – CEO WiGroup có lưu ý đến thu nhập lãi thuần và chi phí dự phòng bởi đây là hai chỉ số cấu trúc nên lợi nhuận ngân hàng. Một ngân hàng muốn tăng trưởng được về thu nhập lãi thuần cần cải thiện NIM và tăng trưởng tín dụng.

Trong năm 2023, cả NIM và tăng trưởng tín dụng đều khó. Hiện tỉ lệ thu nhập lãi thuần ở trạng thái suy giảm nhẹ đặc biệt trong quý II và quý III/2023, ông Báu cũng dự báo quý IV tới, chỉ số này cũng chưa phục hồi được.

Ngoài tăng trưởng lãi thuần, nhà đầu tư cũng lần lưu ý đến khả năng sinh lời bình quân, chi phí vốn bình quân và tăng trưởng tín dụng của các ngân hàng. Về chi phí dự phòng, mặc dù nợ xấu tăng nhanh nhưng chi phí dự phòng trong 2-3 năm vừa rồi không tăng. Việc này giúp ngân hàng có lợi nhận tốt do không phải tăng chi phí cho trích lập dự phòng.

Tuy nhiên, vấn đề hiện tại, theo CEO WiGroup là chỉ số bao phủ nợ xấu hệ thống giảm nhanh từ mức 150% còn khoảng 100%. Do vậy, thời gian tới buộc các ngân hàng phải tăng chi phí dự phòng. Bởi nợ xấu được dự báo lập đỉnh trong quý IV/2023.

“Quý II/2024 là thời điểm phù hợp để ngành ngân hàng có sự tăng trưởng trở lại”, ông Báu nhận định.